Przekazanie 250 € oznacza odliczenie 80 %

Korzyści podatkowe dla darowizn

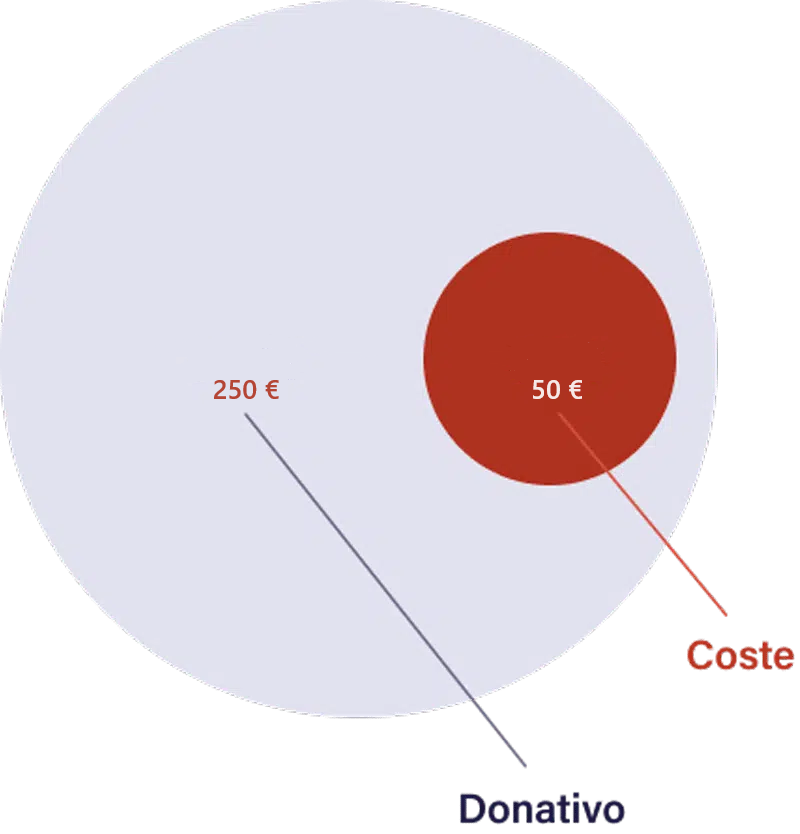

Na mocy dekretu z mocą ustawy 6/2023 z dnia 19 grudnia, który aktualizuje ustawę o patronacie, prywatne darowizny zwiększają kwotę do 250 € z odliczeniem w zeznaniu podatkowym w wysokości 80 %. Innymi słowy, przekazując 20,84 € miesięcznie lub 250 € rocznie, otrzymają Państwo 200 € zwrotu w podatkach. Za jedyne 50 € rocznie mogą Państwo pomóc studentom (seminarzystom, księżom i zakonnikom) w kontynuowaniu formacji, aby nie utracić żadnego powołania.

Proszę obliczyć możliwość odliczenia darowizny od podatku: